“ 曾经由姚明代言,现在由蔡徐坤代言的汤臣倍健,秀了一把高超的‘财技’。”

自春节以来,因为疫情和北京的隔离政策,让芥末儿姐创下了工作10年以来不出差最长纪录:2个月。

下班以后也没有啥娱乐活动,正好赶上最近的上市公司年报季,那就翻一翻公告,看看有没有有趣的故事,可以来给粉丝们拆解拆解。

今天想给大家拆解的公司,是汤臣倍健,号称“创业板保健品第一股”。想当年,它上市的时候,正是全球金融危机后四万亿“水漫金山”、叠加创业板开板带来的资本狂欢。

那个时候,快要毕业的芥末儿姐在某券商实习,也算是小小见证了一下当时的疯狂。记忆最深刻的是“股王”海普瑞,创下148元的A股最高发行价记录,上市首日最高涨到188元,让创始人李锂夫妇当天就荣登“中国首富”宝座。

汤臣倍健也不遑多让。由姚明、刘璇等体育明星加持的“创业板保健品第一股”,发行价110元、市盈率115倍都创下了当时的创业板纪录,最高涨到了165元,市盈率170多倍。

彼时的创业板,实质上成为了一个科技含量并不高的“创富板”。不仅是创始人,幕后还有一批比较特殊的PE、VC,以其为平台实现了变现。

最有名的,当属贾跃亭的乐视网在上市之前接受了L家族的投资,导致2014年贾跃亭不得不远避美国,还从硅谷搞了个“生态化反”的汽车梦回来,结果……

又得远避美国了

疯狂之后,一地狼藉。十年过去,海普瑞最近的股价只有21元上下,只剩发行价的1/7。汤臣倍健也差不多,17元上下,只剩发行价的15%。这也是在有了创业板的情况下,上头在去年还要搞科创板的原因。

话题回到汤臣倍健。虽说这家公司十年股价跌去了85%,但是,其在3月13日发布的2019年年报,还是公司这10年以来,第一次出现亏损。

但这次亏损,很有故事,涉及到高达16.73亿元的会计处理,引来了深交所一封关注函+一封问询函,共计20个问题。芥末儿姐带你好好地拆解一番,学习一下资本市场高手们的高超“套路”。

01

—

财报显示,2019年,汤臣倍健实现净利润亏损3.56亿元,较2018年的盈利10.02亿元下滑135.5%。

但是,与公司十年来首度亏损形成鲜明对比的是,2019年营业收入同比增幅却达到20.94%。为何营收上涨,利润却转盈为亏?是利润率发生了重大变化吗?并不是。造成亏损的真正原因,在于该公司在年报中计提了三次资产减值,共计16.73亿元。

资产减值是啥意思?先看专业术语:当一项资产的可收回金额低于其账面价值时,应对资产减值至可收回金额,并将减值损失计入当期损益,这个过程在会计处理上就叫资产减值。

用通俗的话讲,假设你拥有一台机器,最近突然有人发明了一种比它更好的替代机器,导致这台机器市场价格大幅下跌,这个时候,你预期这台机器可以给你带来可收回金额低于前期的判断,就得对这台机器计提资产减值准备。

这与折旧还不一样,折旧是定期的、必须的,减值是非强制的、带有主观判断的。

正因为资产减值带有主观判断,因而成为了上市公司在会计准则允许范围内“调节”利润的绝佳工具。上面举的机器的例子,还是固定资产减值,如果涉及到无形资产、商誉资产等看不见、摸不着的资产减值,就更容易被操控了。

你猜对了,汤臣倍健此次年报计提的三次资产减值,都不是固定资产。包括商誉减值10.09亿元、无形资产减值5.62亿元,再加上长期股权投资计提资产减值1.01亿元,共计16.73亿元。

也就是说,如果没有这些资产减值计提的话,汤臣倍健2019年原本可以实现净利润13个亿!

汤臣倍健为什么要这么做呢?这么做它可以获得什么呢?

02

—

一切要从2018年的一个并购说起。

2018年,出于对澳洲市场和益生菌市场的看好,汤臣倍健以35亿元的价格,收购了澳大利亚益生菌食品公司Life-Space Group Pty Ltd(以下简称“LSG”)。

收购发生时,LSG公司的净资产只有1亿元,净利润只有6337万元,收购价格却达到了35亿元,也就是说汤臣倍健对它的估值是35倍的市净率、56倍的市盈率,非常看好该公司的发展前景。

需要注意的是,并购重组买的绝不仅仅是净资产,更重要的是未来的预期收益。所以比净资产出价更高,并不能就此说并购方买亏了,买方之所以愿意出这么高的价钱,是认为自己付出的比净资产多出来的那部分钱,能够在将来换来更多的钱。多出来的那部分钱就会被算作公司的商誉资产。

商誉的产生与并购重组紧密相关。从会计角度来看,商誉是指非同一控制下企业合并成本大于被合并企业净资产公允价值的差额;从商业角度看,商誉指并购而来的这部分资产在未来可为企业经营带来的超额利润,折合到当前的价值。

总而言之,在以35倍市净率收购LSG后,汤臣倍健的资产负债表中就多了21.92亿元(2019年年底数字)的商誉资产。

商誉资产确认以后,每年年中和年底要进行减值测试。如果并购标的的业绩和前景没有预期那样高,出现资产价值下降趋势,在确认商誉相应的减值损失后,会一次性全额计提或分年计提。

问题就在于,这个每年的减值测试,虽然相关部门和会计准则有很多的具体的要求,但毕竟涉及到对并购标业绩前景的判断,而一旦涉及判断,就是主观的。

事实上,商誉是会计科目中最容易受操纵的一项。它是企业未来获取超额利润的折现,需要以企业当年实际经营数据为基础,对未来经营情况、现金流进行判定,判断的维度包括行业趋势、竞争对手情况、宏观政策影响等。这里的主观性就造就了操纵空间,公司伙同会计师事务所通过商誉调节利润不是稀罕事。

于是乎,汤臣倍健这次高达10亿元的商誉减值,就引来了深交所的关注。

早在去年12月31日,汤臣倍健发布全年业绩预告时,就提及了此次商誉减值,当时深交所就发出了关注函。1月3日,汤臣倍健对关注函进行了回复,本以为已经过关,没想到,在3月13日正式公布年报10天后,3月24日,深交所又对其发出了一封问询函。

原本关注函是5个问题,汤臣倍健一通解释后,结果还升级为问询函的15个问题。不知道4月1日汤臣倍健再次回复后,会否再度升级为一封带着处罚措施的监管函?

03

—

深交所对汤臣倍健的质疑,主要集中在此次资产减值的原因上。

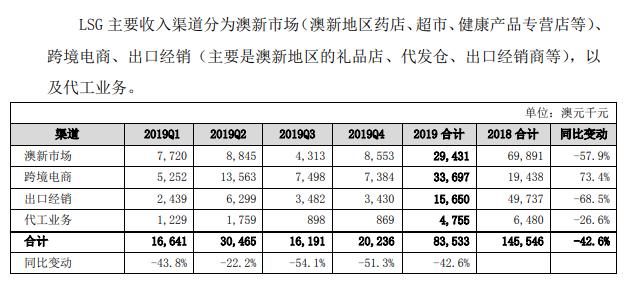

按照汤臣倍健自己的解释,之所以会针对LSG做高达10亿元的商誉减值和5.62亿元的无形资产减值,是因为中国在2019年实施的《电子商务法》对代购行业冲击较大,导致LSG澳新市场的代购占比由2018年的40%下降至20%,收入减少42.6%,故而对LSG业绩前景产生了重大不利影响。

但深交所提出疑问:《电子商务法》自 2017 年 1 月开始征求意见,2018 年 8 月由人大发布并公告自2019年 1月 1日开始实施。言下之意是:

这部法律的内容两三年前就已经公布,对代购行业造成的影响你们应该早就评估好,为什么2018年年底、2019年年初的减值测试都没测出来,到了2019年年底才突然发现?你们(含汤臣倍健、会计师事务所、并购财务顾问)在收购前怎么做的评估?相隔半年的两次减值测试为何会得出截然不同的结论?究竟怎么测的?

有意思的是,汤臣倍健自己公布的LSG营收数据,并不支撑“电商法拖累”的说法。

上表里的四个收入渠道,恰恰是受到《电商法》影响的跨境电商业务实现了73.4%的巨幅增长,而其他三个渠道的营收均出现了大幅下跌,造成LSG营收同比下降42.6%。汤臣倍健把LSG整个营收下降和商誉减值甩锅于《电商法》,基本上属于“睁着眼睛说瞎话”。

在问询函中,深交所还发现了汤臣倍健年报中其他的一些问题。例如:

公司片剂、粉剂、胶囊等实物库存量比2018年增幅都超过20%,为何存货账面账面余额只增长9.7%?

报告期末,公司预收账款 5.15 亿元,相比上年末增长 56%。请说明预收款项性质以及大幅增长原因。

报告期末,公司其他应付款 4.19 亿元,相比上年末增长 37%,请结合其他应付款事项分类说明大幅增长具体原因。

……

可见,汤臣倍健这份年报问题不止出在商誉减值上。

04

—

接下来我们解答前文提出的疑问:汤臣倍健这一通操作,将原本盈利13亿元,变成了亏损3亿元,图的啥?

简单的逻辑,盈利是利好,亏损是利空,汤臣倍健董事会管理层为何要没事找事,给自己制造利空?且听芥末儿姐慢慢道来。

其实,并购LSG带来的商誉,一前一后,汤臣倍健可以得益两回。为何这么说?

首先,在收购时,一般情况下公司都希望商誉越小越好,一方面收购时花的钱少,另一方面有了商誉就会有后期的减值,就像埋下了迟早要爆炸的地雷。

但是,最近几年,很多上市公司为了追逐市场热点、炒概念、做高股价,不惜高溢价收购,虽然推高了商誉加大了将来的减值风险,但提振了当期的股价呀!股价提高以后,大股东和管理层可以高位套现。

回看汤臣倍健的K线图,其在2018年8月宣布并购LSG之后,股价确实出现了一轮上涨行情,从14元上下上行至最高21元,涨幅接近1/3。可见高溢价收购,以加大未来商誉减值风险为代价,确实起到了拉动股价的作用。这期间,该公司的董监高并没有减持。

2018年底-2019年初,股价在前期冲高之后出现回落,但在2月-4月又启动了新新一轮上涨行情,一路从16元上下摸高到近两年股价高点23.39元。

为什么会有这轮行情呢?因为前期收购LSG的资金,其实需要来自定向增发。而在2019年4月份,定向增发获得了证监会的批准。钱的问题一解决,股价又蹭蹭上去了。

这一回,汤臣倍健的董监高没有错过机会。去年3月28日,就在股价即将创下2015-2020年最高点的前几天,董事梁水生先生、林志成先生和汤晖先生,监事蒋钢先生,高级管理人员陈宏先生和蔡良平先生,特定股东孙晋瑜女士宣布开始减持。

最终,2019年汤臣倍健董监高累计减持13次,共计1581万股,套现总金额约3.34亿元。

以上是并购LSG给汤臣倍健董监高带来的第一轮福利,拉高股价,趁机减持。那么,通过包括商誉在内的近17亿元资产减值,即将给他们带来第二轮福利。

缺乏统一的判断标准导致商誉腾挪空间巨大,通过商誉调节公司利润是行业潜规则。大幅商誉减值可以给上市公司带来的好处是,可以做低当期业绩,为第二年、第三年业绩提供一个低的基数,在业绩低谷后可以取得大幅增长。尤其是如果预期新一年业绩会很艰难的话,通过商誉减值把头一年的净利润做低,效果更是立竿见影。

国信证券策略组的燕翔、战迪等人曾经做了一个研究,分析在被收购标的不同“可持续盈利能力”的情况下,上市公司计提商誉减值,对净利润和ROE的影响。他们分析了很多种情况,无论何种情况,相同点都是造成业绩的大波动:先大幅降低,后大幅上升。

汤臣倍健之所以要在2019年做如此大幅度的商誉减值,最大可能就是预期2020年经营状况不大好,并且预计未来几年情况很难改善,于是干脆把商誉减值一次性做了接近一半,为之后业绩大反转做铺垫。

为什么2020年会很艰难?原因其实是来自于天津权健的倒塌,引发了一场针对保健品行业的大整顿。汤臣倍健董事长梁允超在年报中致股东的信中就表示:

2019,中国膳食营养补充剂(Vitamin & DietarySupplements, 简称 VDS)行业也经历了多年来的密集政策阵痛之年。国家相关部门联合对“保健”行业乱象和违法违规行为开展的整治,药品零售行业不断的改革和规范,整个行业面对的巨大压力和挑战前所未有。

他同时表示,如果 2018 年是拐点来临的话,过去的 2019 年就是“难”,2020 年就是“熬”。

而公司发布的一季度业绩预告也证明了这一点,由于疫情造成产销无法复工影响,,公司预计一季度净利润同比增长0到20%。

然而,正因为有了大幅商誉减值这一漂亮的操作,尽管2020年业绩会很差,但明年的这个时候,汤臣倍健会奉上一个漂亮的财务增长数据,后年、大后年大概率也是。

致股东的信中,梁允超还表示:

汤臣倍健一直以来奉行十分稳健甚至可以说是保守的财务政策……这些年全球市场出现的同行业主要标的基本都看过,放弃过多个并购的机会。没料到在第一次下手的海外并购中就出现在短时间内巨大商誉减值,直接带来公司上市以来的第一次亏损。

言语里,对于并购LSG“看走眼”和“巨大商誉减值”,似乎有向股东和投资者表达“歉意”的意思?

因此,在出现“十年首度亏损”之后,该公司在年报中依然决定向股东派发2019年年度分红:每 10 股派发人民币 3.60 元现金(含税),合计现金分红 5.7 亿元。

可能汤臣倍健的散户股东们还会感到很庆幸:

这种情况下,还会有分红!真是个好公司呀!

那么,芥末儿姐在这里提醒一下:

5.7亿元分红,其中2.56亿(44.9%)会分给最大股东梁允超本人。

至于你服不服,反正姐姐我服了。