“融借结合”-地方城投勾搭房企的遮羞布,某信托受贿案揭开了

原创: 洛洛杨 大话固收

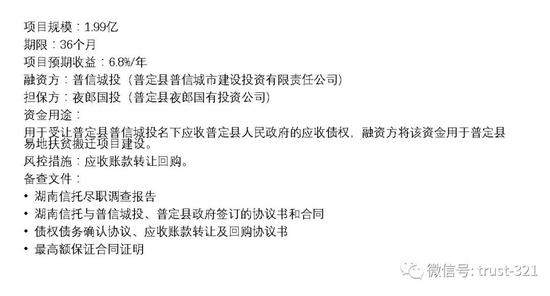

先看一下某个信托项目的基本要素:

是不是一个常见的城投融资平台项目?

不过,如果你投了这个项目,那就要小心了。该项目发行于2017年3~5月,尚未到期;然而,该项目不但牵涉了信托公司中层受贿,甚至信托资金的一半都进了当地地产商的口袋。

是怎么一回事呢?

一个城投政信项目的“诞生”

先介绍下出场人物:

范品虎:商人,此次案件主要被告人。

李玮:此次案件主要被告人,案发时为湖南信托北京业务总部总经理。

伍质洁:此次案件主要被告人,案发时为湖南信托业务三部总经理。

马某:湖南信托业务三部信托执行经理。

黎某:安顺市筑佳房地产有限公司老总

涉及城投公司:

夜郎国投,董事长张某

普信城投,融资负责人李某

夜郎国投负责管理贵州普定县的国有企业,所有融资都由它来统筹安排。董事长张某2012年与范品虎认识。

2016年7月左右,筑家房产老板黎某听张某说县里面出台了一项政策,叫“融借结合”,可以通过政府平台帮助企业进行融资,但政府只承担8%的融资成本,超出部分由融资人承担,融到资金后,县财政至少要用50%的资金。黎某提出,借款期限必须是3年以上,按年息年底付息,到期还本。

张某将此信息转达给了范品虎。范品虎与黎某商定以“融借结合”形式与普定县政府共同融资,由黎某贴补融资成本,黎某同意。范品虎与张某、黎某商定融资总成本为10.2%/年。张某随后告知选择普信城投出面到湖南信托融资。

2016年10月,范品虎中间人联系上伍质洁,伍质洁得知中间利差大后,将业务介绍给了有权发放省外贷款业务的李玮,并推荐马某任项目经理。同月,马某到普定县考察,回来后写尽职报告,项目设计融资规模为1.99亿元,期限为3年,总融资成本为8.4%/年,然后交给李玮将材料上报公司风控部门过会。之所以是1.99亿,是因为湖南信托董事会对总裁的内部管理授权,其中之一为批准单个项目2亿元以下的第二类信托业务。

在考察过程中,信托经理马某知道这笔融资是用于普定县一个房地产开发商,而非实际用于普定县异地扶贫搬迁项目,后者只是一个“包装”,方便从信托公司获取贷款。

10月17日,李玮来到了贵州省普定县对该项目进行考察,并向贵州普信城投提出收取1.8%每年的“财务顾问费”的要求,贵州普信城投同意。后范品虎告知和黎某谈好的总融资成本是10.2%。

2017年1月,在李玮的推动下,湖南信托评审通过,确定项目的融资成本是8.4%。其中包括6.8%/年的信托收益,和1.6%/年的信托报酬。另外有共计0.6%的销售费用。

2017年3月1日,普信城投与湖南信托签下融资合同,2017年3月至5月期间,湖南信托分三笔共1.99亿元付至普信城投。

一个信托项目“从无到有”的诞生过程,到这里也就结束了。我们看看这个过程中有多少槽点:

1、所谓的“融借结合”,对投资者公平吗?

关于这个“融借结合”,原判决书中有具体的描述:

当地企业可以通过政府平台帮助企业进行融资,但政府只承担8%的融资成本,超出部分由融资人承担,融到资金后,县财政至少要用50%的资金。

后文中有更具体的解释:

政府只承担自己融资的前两年的信托公司的融资成本,三年的财务顾问费及第三年的所有费用由黎某出,黎某称自己需要八千万到一个亿的资金,多出的融资成本黎某出。

在这个项目中,一共募集了1.99亿资金,按照“融借结合”的规则,其中应有约1亿打到了地产公司账户;10.2%的实际融资成本,政府前两年承担8%,黎某实际承担的就是12.4%/年;到了第三年,政府承担0利息,黎某用一亿本金,付两亿的利息,实际融资成本为20.4%,几乎要赶上高利贷了。

这样的项目,对该项目的投资者而言是极其不公的。看项目的时候,以为是个年化收益6.8%的低风险政府平台融资项目,应收账款、政府文件有保障;实际上,钱却投到了高风险的小地产公司,实际利息高到快要比肩高利贷,而这些信息,投资者竟毫不知情,如何评估项目风险?

其次,这个“融借结合”,出发点本身就很有问题。明面上,是政府帮助民营企业纾困解决资金,其实是利用自身授信从金融机构拿到贷款,自己再借此享受低息资金。在这个过程中,项目的风险并没有真正降低,反而被掩盖了。项目到期后如果无法还款,政府会为自己没用过的钱买单吗?

2、10.2%的融资成本,投资者的钱都让谁赚了?

上文已经分析过,明面上是10.2%,实际上用款企业要承担的远远不止这些。但不管怎么算,钱都来源于投资者,投资者实际拿到的钱是多少呢?6.8%一年。

根据判决书内容,剩余的3.4%分配如下:

信托报酬1.6%/年,由湖南信托收取

财务顾问费1.8%/年,其中范某收取0.8%;李玮通过第三方公司获取1%

除此之外,还有0.6%的销售费用,应该是由信托项目销售方收取

信托成本示意图,单位:%

最大不同就在于,6.8%之外的收益都是确定的收入。

项目目前还在运行中,一旦无法回款,信托公司管理费不会少收,财务顾问费也和销售费用也已经划出去了,而投资者仅仅拿到了不到三分之二的收益,却要承担项目延期甚至回款困难的最大风险。所谓“为他人作嫁衣裳”,不外如此。

信托公司内部人员里应外合,职业操守哪里去了?

融资方想要各种途径获取贷款还好理解,但信托公司人员,在明知项目不实的情况下,里应外合配合融资方“包装”项目,为个人牟利,丧失了基本的职业操守。

在判决书中,湖南信托的李玮、伍质洁和马某,对融资方“包装”的事情均知情:

伍质洁在知道融资方融资成本高,和公司的项目利差大时,将业务介绍给李玮,并且“她知道李玮主要是通过项目融资成本和公司贷款成本的利差来收取财务顾问费等方式来收钱的。”

马某在2016年9月接手项目时,李玮先承诺从项目绩效中拿8到10万块钱给他作报酬;此外,在调研时融资方主动告知,这个项目是用普信城投用政府项目包装一下,不然在湖南信托审批时肯定通不过,但仍然撰写了报告。

李玮就更不用说,一开始就冲着1.8%/年的财务顾问费获取私利推动项目。手里有2亿以下的审批权限,就把项目做成1.99亿;并指导如何内部包装过会。

在这个项目中,普信城投付了1070多万元财务顾问费,李玮拿到自己的部分后,给了伍质洁150万、马某20万现金,评估公司评估费10万,徐祥义60万,自己得220万。

从专门以利差和财务服务费赚取收益的公司老总,到明知项目有问题仍配合包装的信托经理,甚至是收钱的三方评估公司,一旦有利可图,就把信托的“信任”二字抛诸脑后。在整个过程中,没有人考虑投资者的利益。

这个案件最终李玮获刑10年8个月,伍质洁获刑6年,范品虎获刑7年6个月收场。但其中暴露出的地方政府借贷方式、信托公司内部管理问题都值得重视。普信城投联手地方房企“融借结合”是否违规?信托项目目前究竟如何,地产商能否回款?信托公司是否为员工的不法行为买单?

对信托公司的监管,仅止于一案一人,说到底也不过是蜻蜓点水,需要自上而下的重新审视。不过,对于投资者来说,不必过于恐慌,这类项目也并不是无迹可寻。如何找到这些蛛丝马迹,避开这些雷区?我们下篇再聊。

文中内容均整理自:

湖南省新化县人民法院《范品虎犯受贿罪一审刑事判决书》(2019)湘1322刑初11号

湖南省新化县人民法院《李玮、伍质洁犯行贿罪、受贿罪一审刑事判决书》(2018)湘1322刑初127号