美国2/10年期国债利差跌约6.2个基点,刷新日低至-6.303个基点,一周两次关键指标“倒挂”或许再次预示着经济衰退即将到来。

1日晚公布的3月非农新增就业人数虽然略低于预期,但失业率和时薪数据亮眼,市场加息预期不断升温,美债又崩了。

美国2年期国债收益率上涨至2.452%,为2019年3月以来最高水平,美国10年期国债收益率上涨10个基点至2.44%。这也意味着,2年期美债和10年期美债的收益率曲线再度倒挂——美国2/10年期国债利差跌约6.2个基点,刷新日低至-6.303个基点,逼近2019年8月28日底部-6.634个基点。

为2007年以来首次

此外,美国2/30年期国债利差也下跌超过11个基点,刷新日低至-0.570个基点,。5/30年期国债利差一度跌约10个基点,刷新日低至-11.408个基点。而这些均代表投资者押注美联储将激进加息,给经济增长带来风险。

本周二美股午盘时段,2/10年期关键美债收益率曲线,就出现了自2019年8月以来的首次倒挂,2年期美债收益率短线高于10年期收益率,息差一度收窄至-0.234个基点,逼近2019年8月28日低点-6.634个基点。此后该段收益率曲线很快反弹,未再倒挂。其余曲线(3/10、5/10、5/30、20/30)也跟随步伐全部倒挂。

市场之所以关注,是因为收益率曲线倒挂通常被视作屡试不爽的衰退领先指标,自然也就会被视作是美股的先行信号。华尔街见闻稍早前文章就提示过,在过去70年里,美国所有的经济衰退都是在2/10年期美债收益率曲线倒挂后才发生的,从倒挂到衰退平均需要12-18个月的时间。因此一周之内两次倒挂或许意味着美国经济衰退的到来。

当然,《中金:美债收益率曲线倒挂八问八答》也解释过“衰退前有倒挂,倒挂后未必有衰退”,利率和曲线的变化本身是政策和基本面的结果而非原因,因此过度且只依赖曲线这一个指标来判断经济状况,可能还需要其他指标交叉印证来看。

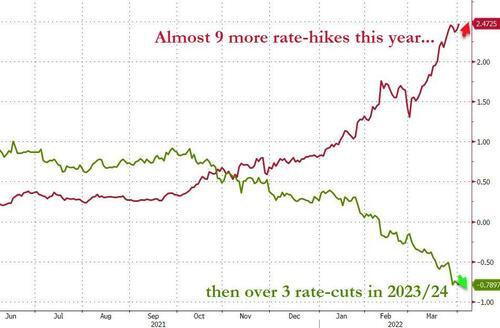

此外,值得注意的是,市场预期美联储加速加息的可能性正在上升,之后降息的可能性也在上升。

华尔街见闻此前提及,主流华尔街投行越来越多地押注今年美联储激进加息,高盛预计美联储5、6月各加息50基点,花旗和美银也预计今年将多次加息50个基点,甚至连续四次大幅加息。期货市场交易员们充分计价入了今年美联储共加息200个基点的预期,货币市场预计5月加息50个基点的概率高达73%,6月继续加息50个基点的概率也超过60%。

在多位美联储今年票委鹰派发声支持某次或多次会议加息50个基点后,市场对年底前加息九次的概率升至60%,而2023/2024年会有至少两次降息被计价。相比之下,美联储官员“点阵图”预示今年还会加息六次,5月起每次会议各加息25个基点。

此前,市场对于美联储政策错误引发经济衰退的警告越来越多,高盛早在上周悲观预言,更关键的2年/10年期美债收益率曲线将于二季度“适度倒挂”,这在历史上往往是衰退即将到来的前兆。

一周两次的“倒挂”,鲍威尔想要着手实现“经济实现软着陆,通胀下降,失业率保持稳定”的窗口越来越近了。