锂电负极新星湖南中科电气(300035)短短两月内连吃两张监管函。

4月21日,公司控股股东、实际控制人的一致行动人因违规减持,被深交所开出一张监管函。此前,2月23日,中科电气被查明存在未及时披露重大关联交易的违规情况,曾收到过一张监管函。

统计数据显示,自2020年10月以来,中科电气股东已累计减持21次,合共减持股份697.36万股,占公司当前流通A股份比例达1.31%。

在今年2月份,中科电气引入宁德时代(300750)作为战投一事曾引发市场关注。该公司近年来营收、净利水平增长势头迅猛,但却出现巨额负经营现金净流量,且负债、商誉存在快速增长的势头,盈利水平与经营资金周转能力令人担忧。

减持信披违规收监管函 牵手“宁茅”曾轰动一时

4月21日,深交所向创业板上市公司中科电气发出监管函。

监管函内容显示,自中科电气2009年12月25日上市以来至2021年3月30日期间,公司控股股东及实控人——余新、李爱武及其一致行动人的合计持股比例因主动减持、中科电气非公开发行股份及限制性股票授予被动稀释、限制性股票回购注销被动增加等原因由26.87%变动至17.63%。

深交所指出,在减持比例已超过5%的情况下,上述股东与一致行动人直至2022年4月1日才披露权益变动报告书。以上行为已违反相关上市规则,要求中科电气及时整改,杜绝再犯。

实际上,中科电气股东在过去两年公司股价处于高位时,频频出手套现。据Wind数据统计,自2020年10月以来,公司各股东已累计出手减持21次,共减持697.36万股,占公司当前流通A股之比高达1.31%。

此外,还有一点值得关注——这已是中科电气自今年2月份以来第二次收到监管警示。此前,中科电气的控股子公司曾因发生超出预计金额的关联交易而又未及时披露,于2月23日被深交所在出具了监管函。

资料显示,中科电气是国内知名的锂电负极供应商,其2021年业绩预告显示,预计公司全年实现净利润3.44-3.93亿元,较2020年增长110%-140%;实现扣非后净利润3.21-3.66亿元,较2020年增长110%-140%。

今年2月份,中科电气与宁德时代的合作事宜曾引发市场关注。

公司公告披露,中科电气引入宁德时代向其子公司中科星城石墨有限公司增资,其中,中科电气出资4.2亿元,宁德时代出资2.8亿元,增资完成后,宁德时代将持有中科星城石墨35%的股权。

浙商证券分析师邓伟表示,此次合资项目为中科电气在贵安新区产能为10万吨的负极一体化项目(含石墨化),其中一期项目规划产能6.5万吨、二期规划3.5万吨,宁德时代对该项目产能有优先采购权,将为中科电气新投产能的消纳提供强有力的支撑。

作为锂电负极板块的新星,中科电气眼下正处于高景气扩张区间,杨德龙、王大鹏、邓彬彬等一票明星基金经理均将其纳入持仓组合之中。

不过,近来中科电气的股价表现却持续低迷,截至4月22日,公司股价收报23.22元,近一月已跌超30%,总市值为167.95亿元,上述基金经理或已深套其中。

经营现金流告负“贫血”严重 负债攀升引流动性隐忧

虽然中科电气近年来经营业务持续扩张,公司营收水平实现翻倍式增长,但是反映公司盈利能力的指标——经营活动净现金流却呈现出另一番景象。

财务数据显示,截至2021年9月30日,中科电气经营现金流量净额为-6.34亿元。

从理论上来说,经营性净现金流反映了公司业务创造现金的能力,该指标金额应与公司净利润水平相当。

但令人疑惑的是,在中科电气净利润稳步增长的背景下,公司居然出现了超6亿元大额负经营现金流。

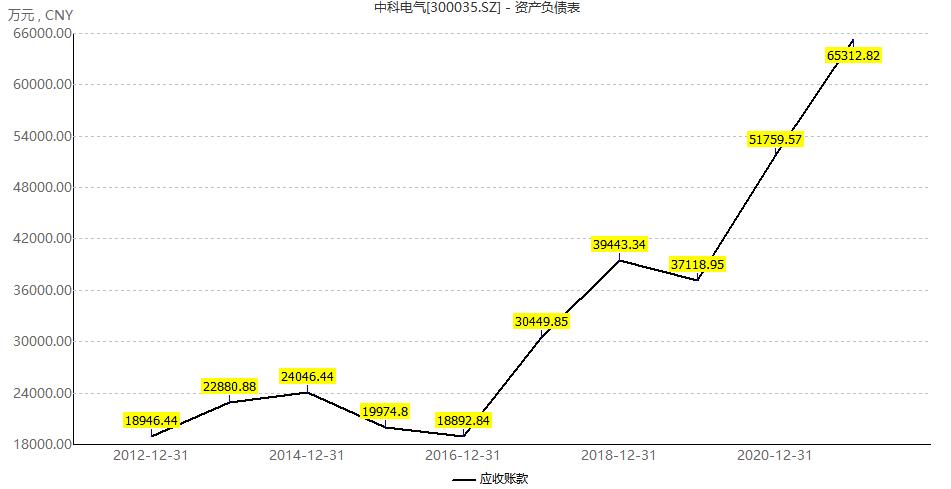

究其原因,或许是中科电气应收账款占比较高所导致。

从去年三季报披露的数据来看,在中科电气实现的13.88亿元的营收中,实际到账的只有7.53亿元,其余的6.53亿元都以应收账款的形式存在,占比高达47.06%。另外,公司的销售现金比率为-36.81%,远低于行业平均水平。

若该情况持续得不到改善,中科电气的盈利水平、经营资金周转与偿债能力都将受到不利影响。

东方证券发表研报指出,负极是锂电材料中价格较为稳定的环节,各供应商有各自对应的客户,较少出现价格竞争,企业盈利的增长主要来源于量的增长以及纵向一体化。

而根据鑫椤锂电发布的数据,2020年中科电气产品市占率仅为6%,截至2021年9月底截至司负极产能为6.2万吨,石墨化产能3.5万吨(含集能1.5万吨),仍大幅落后于产业内的龙头公司。

在此背景下,中科电气在过去几年中频频发起定增、引入战投,持续进行投资扩张,在完善产业链布局的同时,意在提升公司的产能。其在2017年收购星城石墨,2018年收购格瑞特,2019年参股集能新材料。在去年底至今年初,又先后引入深创投、宁德时代作为战投方对旗下子公司增资。

2021年三季度,中科电气筹资活动产生的现金流量金额达10.34元,同比暴增726.8%。

不过,似乎是由于融资扩张的脚步较快,中科电气的商誉与负债都在持续攀升。

截至去年三季度末,中科电气负债率在过去五年中从24.89%骤增至47.69%,公司商誉为4.73亿元,占净资产之比高达20.48%,对于其中可能存在的商誉减值、流动性困难等潜在风险点。

眼下,国内负极的石墨化环节受能耗双控政策影响,现有产能开工率不足,新增产能审批趋严,负极未来或处于供需紧平衡。

招商银行研究院指出,当前国内负极行业集中度较高,总体呈现“四大三小”的格局,“四大”为贝特瑞,上海杉杉,江西紫宸(璞泰来(603659))和广东凯金,“三小”为尚太科技,中科星城和翔丰华。

招行研究院认为,目前负极材料的头部厂商与下游头部动力电池厂商基本建立了较为深厚的业务合作关系,同时环评审批趋严限制了小厂的产能扩张,短期看,目前的行业竞争格局将保持相对稳定。

在此背景下,作为行业二线公司的中科电气,在技术水平与价格都不占优的情况下,或可能会出现产能消化不及预期的情形,值得投资者需密切关注。